Fast 100 Outsourcing-Anbieter in der DACH-Region

Etablierte Outsourcing-Provider verlieren Marktanteile in der DACH-Region

Mit Infosys hat es ein indischer Anbieter unter die Top 20 Outsourcing-Provider in der DACH-Region geschafft

(01.09.10) - Mit rund 17 Milliarden Euro werden im Jahr 2010 in der DACH-Region etwa 4,5 Milliarden mehr mit IT-Outsourcing-Leistungen umgesetzt als noch 2005. Der Anteil an den gesamten IT-Ausgaben, ein wichtiger Indikator für die Reife des Outsourcing-Marktes, ist im selben Zeitraum von 9 auf 13 Prozent gestiegen. Dies belegt eine Studie des Marktanalyse- und Beratungsunternehmens Pierre Audoin Consultants (PAC) zu Sourcing-Trends und Anbieter-Positionierung in Deutschland, Österreich und der Schweiz.

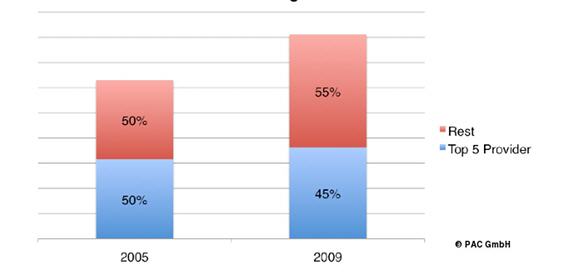

Gemäß der PAC-Studie profitieren die Großen der Branche nicht alle im selben Maße von dieser Entwicklung. Eine Gegenüberstellung der Jahre 2005 und 2009 zeigt: Die meisten etablierten Provider haben Marktanteile eingebüßt, teilweise zugunsten einzelner Wettbewerber, insbesondere aber gegenüber einer großen Anzahl von "Newcomern".

Gerade in einem Dienstleistungssegment wie Outsourcing, das zu weiten Teilen von Größeneffekten lebt, dominieren in der Regel wenige große Provider den Markt. Die Top 5 machen beispielsweise knapp 45 Prozent des Marktes in Deutschland unter sich aus, in Österreich sogar fast 70 Prozent. Der Rest des Marktes ist recht fragmentiert, die Zahl der Outsourcing-Anbieter geht allein in der DACH-Region gegen 100.

Positionierung der führenden Provider

In der gesamten Region DACH hält sich IBM auf Platz 1, sehr dicht gefolgt von T-Systems (ohne Berücksichtigung kaptiver Konzern-Umsätze). HP, Siemens SIS (ebenfalls ohne kaptive Umsätze) und Atos Origin folgen mit etwas Abstand.

Die Positionierung in den einzelnen Ländern aber ist diversifiziert: Der Schweizer Markt wird angeführt von IBM mit fast 19 Prozent Marktanteil, gefolgt von Swisscom IT Services, HP und T-Systems. Accenture und CSC folgen auf den Plätzen 5 und 6. In Österreich dagegen lässt Siemens SIS mit einem Marktanteil von 23 Prozent die wichtigsten Wettbewerber deutlich hinter sich: IBM, Raiffeisen Informatik, HP und T-Systems.

Im weitaus größten Markt Deutschland behauptet sich weiterhin T-Systems mit fast 13 Prozent Marktanteil auf Platz 1, allerdings sehr dicht gefolgt von IBM. HP, Siemens SIS, Atos Origin und Fujitsu sind hier die umsatzgrößten Herausforderer. Bemerkenswert ist, dass es mit Infosys ein indischer Anbieter unter die Top 20 Outsourcing-Provider in der DACH-Region geschafft hat. In der Schweiz belegt der Dienstleister sogar Platz 7.

Entwicklung der Marktanteile der Top-Provider seit 2005

Die Dominanz einiger weniger Outsourcing-Riesen ist offensichtlich. Allerdings zeigt die Entwicklung der Marktanteile der führenden Anbieter seit 2005, dass diese Dominanz durchaus bröckelt.

HP beispielsweise hat durch die Übernahme von EDS in allen Märkten stark hinzugewonnen. Bei einer Pro-forma-Betrachtung allerdings, d.h. bereits 2005 inklusive EDS betrachtet, musste HP teils deutliche Marktanteile abtreten.

Der Anbieter IBM konnte seine Positionierung in Österreich und Deutschland seit 2005 behaupten, während auch er in der Schweiz einen leichten Rückgang hinnehmen musste.

T-Systems musste gar in allen drei Ländern Marktanteile an Wettbewerber abtreten. Siemens SIS konnte im betrachteten Zeitraum sowohl in der Schweiz als auch in Österreich Marktanteile hinzugewinnen; im Heimatland dagegen büßte auch der zweite deutsche "Local Hero" leicht ein.

Swisscom IT Services konnte im Heimatmarkt Schweiz zulegen. Und auch Raiffeisen Informatik verzeichnet in Österreich einen geringen Anstieg.

Atos Origin konnte seinen Anteil am Schweizer Outsourcing-Markt ausbauen, hat in Deutschland und Österreich aber verloren. Und auch CSC machte in der Schweiz Boden gut, während die Anteile in Deutschland leicht sanken.

Capgeminis Marktposition blieb im untersuchten Zeitraum weitgehend unverändert.

"Newcomer" gewinnen Marktanteile

Marktanteil hinzugewinnen konnten häufig Firmen, die von einer vergleichsweise geringen Umsatzbasis starteten, aber konstant Wachstum über Marktdurchschnitt realisieren konnten. Dazu zählen etwa Accenture, Computacenter oder Wincor Nixdorf in Deutschland. Und auch Fujitsu konnte insbesondere in Deutschland weiter Fuß fassen und auch bei einer Pro-forma-Betrachtung, inklusive TDS und Fujitsu Services, Marktanteile hinzugewinnen.

Aber die Großen der Branche verloren insbesondere auch Marktanteile an die wachsende Zahl von "neuen" Anbietern. Allen voran konnten sich einige indische Provider im Outsourcing etablieren. Allein in der Schweiz finden sich mit Infosys, Tata TCS, Mahindra Satyam und Wipro bereits vier Provider mit indischen Wurzeln unter den Top 20 Outsourcern.

Unter den Herausforderern finden sich aber auch Nischenanbieter, spezialisiert auf einen oder wenige Services, Branchen oder Regionen. Auch gibt es eine Vielzahl von Dienstleistern, die gewöhnlich nicht als Outsourcing-Anbieter wahrgenommen werden, aber Betriebsleistungen unterschiedlichster Art anbieten. Dazu zählen die zahlreicher werdenden Hard- und Softwareunternehmen, die ihre Produkte "as-a-Service" anbieten, ebenso wie "E-Business"-Firmen à la Google und Amazon. Des Weiteren Telekom-Unternehmen mit wachsendem IT-Services-Geschäft, Systemhäuser, die zunehmend ins Managed-Services-Geschäft vordringen, ebenso wie hoch spezialisierte BPO-Provider.

"Die dominante Stellung einiger ‚Outsourcing-Giganten‘ wird bestehen bleiben, und es ist sogar anzunehmen, dass die Positionierung einzelner Provider durch die fortlaufende Konsolidierung noch ausgebaut wird", so PAC-Analyst Karsten Leclerque. "Auf der anderen Seite wird mit zunehmender Diversifizierung der am Markt angebotenen Leistungen ein größer werdender Anteil des Marktes auf eine steigende Zahl von Anbietern verteilt. Der Kuchen wächst, aber die Stücke werden kleiner". (PAC: ra)

PAC: Kontakt und Steckbrief

Der Informationsanbieter hat seinen Kontakt leider noch nicht freigeschaltet.